身处不确定性的市场中,Pick它为投资加一份从容

疫情反复扰动、美联储升息、通胀居高不下……2022年的资本市场充满了不确定性。那么,身处这样的市场中,该如何提升投资的确定性?不妨Pick采用多资产策略的基金产品,为投资加一份从容。

多资产策略如何应对不确定性?通过在投资组合中同时纳入债券、股票、可转债等低相关性的资产类别,可以有效规避单一资产的大幅回撤,降低组合整体波动。此外,该策略还有望捕捉不同资产的轮动机会,拓宽收益来源,进一步增加投资确定性。

多资产策略的实际投资成效咋样?

1、稳中求进,长期能够穿越牛熊

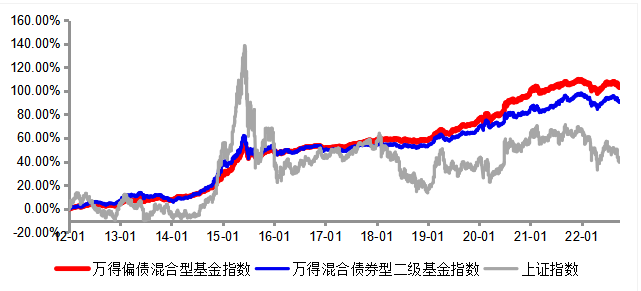

在股市的震荡波动中,多资产策略展现出穿越牛熊的能力。以股、债资产搭配的偏债混合型基金指数、二级债基指数为例,2012年以来两大指数分别上涨102.26%、89.89%,大幅跑赢同期上证指数37.51%的涨幅表现,超额回报显著。

2012年以来偏债混合型基金指数、二级债基指数走势

(数据来源:WIND,截至2022/9/30)

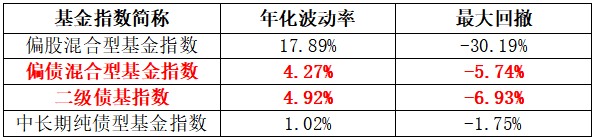

2、波动适中,回撤可控

从风险指标来看,近3年偏债混合型基金指数、二级债基指数的年化波动率位于4%-5%区间,最大回撤也仅在5%-7%之间,而同期偏股混合型基金指数的年化波动率超17%,最大回撤超30%。可见,多资产策略能将波动回撤控制在一定范围内,投资体验相对较好。

近3年偏债混合型基金指数、二级债基指数年化波动率、最大回撤表现

(数据来源:WIND,截至2022/9/30)

综合来看,多资产策略长期有望穿越股市波动,实现稳中有进的投资回报,可作为应对当下市场不确定性的有力武器。据了解,正在发行的华安沣裕(A类:016794,C类:016795)便是一只运用多资产策略布局的二级债基,该基金将以低风险债券类资产提供基础收益,同时利用多种策略和工具,如股票(可投港股通)、可转债、国债期货等,寻找各种策略中确定性较强的机会,力争在平滑波动的前提下,提升基金组合业绩表现。

不得不提的是,新产品将由擅长多资产投资、善用多种投资工具的华安基金邹维娜团队提供投研支持。该团队目前共11名成员,由资产配置策略、宏观利率策略、信用策略、交易策略等各领域专家组成,实行“1+N”高效能管理模式,由华安基金绝对收益投资部高级总监、“大类资产配置专家”邹维娜重点把握⼤类资产配置,确定各品种的投资比例和时机,团队成员则根据个人能力圈,在股票和转债、信用债投资、利率债择时、期货等细分领域发挥各自特长,实现交叉互补。

新产品的拟任基金经理,将由邹维娜团队内的“债券投资实战家”吴文明担纲,他对市场感知敏锐,善于灵活在细分券种间切换,精于择券和定价,阿尔法能力和交易能力突出。从产品业绩来看,吴文明管理的华安沣瑞一年自今年1月底成立以来投资运作良好,基金净值逆市上涨,期间最大回撤仅-1.06%,远小于同期偏债混合型基金指数(-4.63%)和业绩基准(-3.44%);在同期成立的24只二级债基和偏债混合型基金中,该基金夏普比率排名第3,投资体验较好。

(数据来源:WIND,统计区间:2022/1/25-2022/8/31,同期产品成立的时间指2022/1/11-2022/2/10)

根据基金年报、季报数据,截至2022年6月30日,吴文明目前管理基金业绩如下:

华安信用四季红A成立日2011/12/8,业绩比较基准为中债企业债总指数收益率×65%+中债国债总债指数×35%。2012年-2021年、2022年上半年历史业绩(业绩比较基准涨幅)为8.23% (1.62%)、2.07% (-4.10%)、7.34% (6.28% )、12.80%(2.56%)、2.90%(-5.55%)、2.99%(-8.14%)、4.21%(0.93% )、2.47%(-0.93%)、4.05%(1.64%)、1.64%(0.32%)。历任基金经理:苏玉平(2011.12.08-2022.9.16)、石雨欣(2015.07.17-2017.06.26)、魏媛媛(2021.08.16-至今)、吴文明(2021.11.11-至今)。

华安沣瑞一年持有A成立日2022/1/25,业绩比较基准为中债综合全价指数收益率×85%+中证800指数收益率×10%+中证港股通综合指数收益率×5%。2022年上半年历史业绩(业绩比较基准涨幅)为1.71%(-1.39%)。历任基金经理:吴文明(2022.01.25-至今)。

华安沣悦A成立日2022/8/23,业绩比较基准为中债综合全价指数收益率×90%+中证800指数收益率×8%+中证港股通综合指数收益率×2%。成立不足6个月,不披露业绩。历任基金经理:吴文明(2022.08.23-至今)。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

关键词:

责任编辑:孙知兵

免责声明:本文仅代表作者个人观点,与太平洋财富网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

如有问题,请联系我们!

- 热资讯!大部地区将出现大范围雨雪、大风、2023-01-11

- 环球快报:券商员工违规炒股 监管出手清理2023-01-11

- 【环球报资讯】2022年新能源车渗透率翻番 2023-01-11

- 政策利好频发 房企流动性紧张趋缓2023-01-11

- 每日看点!明星私募展望2023年投资:一个值2023-01-11

- 【当前热闻】四大证券报精华摘要:1月11日2023-01-11

- 环球即时:艾隆科技:1月10日获融资买入27.2023-01-11

- 全球今日讯!青云科技:1月10日融券卖出金2023-01-11

- 西力科技:1月10日获融资买入29.88万元2023-01-11

- 空客2022年共交付661架民用飞机2023-01-11

- 宝马去年在华纯电动车销量增长91.6%2023-01-11

- 【环球速看料】中科软董事长左春: 稳健“2023-01-11

- 要闻:传艺科技:已向两轮车和储能客户送出2023-01-11

- 天天热议:华龙证券IPO获受理2023-01-11

- 要闻速递:平安i贷贷款逾期21年多久上征信2023-01-11

- 捷报!中国长城擎天EF860双路服务器成功斩2023-01-10

- 从香气重新定义云南茶饮的代表作——麒麟大2023-01-10

- 微动态丨盛迅达拟出售对华立科技全部持股 2023-01-10

- 北水动向|北水成交净卖出0.06亿 内资无惧2023-01-10

- 环球新动态:田野股份:目前与汇源无合作,2023-01-10

- 新城发展:新城控股2022年累计合同销售金额2023-01-10

- 城投“惊雷”:谁为托底者托底?2023-01-10

- 天天微资讯!特斯拉上海超级工厂2022年各车2023-01-10

- 百度李彦宏:自动驾驶率先进入商用的很可能2023-01-10

- 当前资讯!百度李彦宏:交通网络智能化改造2023-01-10

- 杭州市委书记刘捷调研蚂蚁集团等企业2023-01-10

- 焦点观察:乘联会秘书长崔东树:特斯拉降价2023-01-10

- 南充冬菜(宜宾芽菜配燃面味道一绝!本溪豆2023-01-10

- 北京天宁寺(天宁寺桥下空间提升利用试点探2023-01-10

- 【环球新视野】公司前线|岭南股份新增“数2023-01-10

精彩推荐

- 热资讯!大部地区将出现大范围雨雪、大...

- 要闻速递:平安i贷贷款逾期21年多久上征...

- 北水动向|北水成交净卖出0.06亿 内资无...

- 城投“惊雷”:谁为托底者托底?

- 世界今热点:豪宅市场冰火两重天,透露一...

- 天天百事通!华润置地获授35亿港元定期...

- 上市房企重组首单细节曝光 陆家嘴三年...

- 今亮点!新城控股:2022年商业运营收入10...

- 招商蛇口开年“动刀”,重仓城市重新布阵

- 天天最新:吉大正元: 招商证券股份有限...

- 【天天新要闻】禹洲集团2022年销售额356...

- 央行:2022年住户贷款增加3.83万亿元

- 天天观焦点:远洋集团2022年协议销售额1...

- 前沿热点:央行:引导优质房企资产负债表...

- 全球快看点丨强冷空气来袭!多地气温将...

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心