中欧基金:2021年大类资产配置策略之商品资产配置 黄金转为震荡

对于很多投资者来说,商品类资产的投资是比较陌生的。但是,在2020年新冠疫情来袭的时候,很多小伙伴都见识到了以黄金为代表的商品类资产配置的魅力。

那么,2021年商品资产配置是否有投资机会呢?今天,小欧就跟大家分享由中欧基金首席宏观经济分析师任飞带来的商品资产配置的建议。

2020年从衰退走向复苏,相应的从黄金配置转向铜、黄金配置。进入2021年,宏观经济状态可能进一步向繁荣发展,可以减少黄金,增加铜、原油配置。如果需要应对可能的过热和衰退风险,可以保留黄金配置。

黄金转为震荡

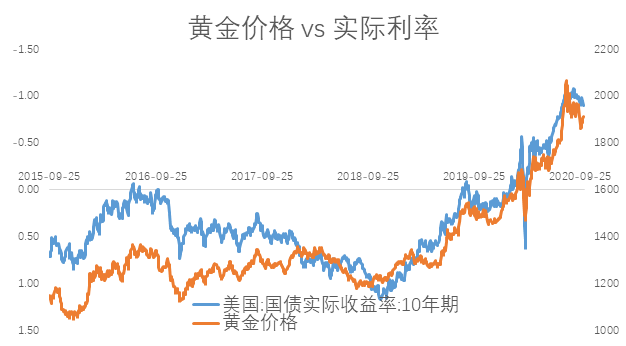

黄金价格在2019-2020年的上涨,和美国的实际利率不断下行至转负密切相关。黄金未来1年左右的中期走势也取决于实际利率的走势。

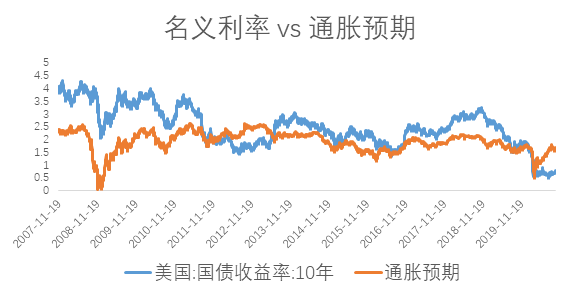

目前美国的名义利率降至0。从美联储的表态来看,负的名义利率是很难出现的,美国可以在遭遇危机的时候启动再QE,也就意味着名义利率的下行空间较小;相反,当疫情得到进一步控制后,名义利率上升的概率较大。

通胀预期在疫情之后迅速恢复,当前为1.7%左右,相较于美联储长期2%的通胀目标较为接近,未来走势预计会较为平稳。

当名义利率可能上行,通胀预期平稳,实际利率转为震荡,黄金价格也将转为震荡走势。

数据来源:Wind,中欧基金

数据来源:Wind,中欧基金

铜价温和上行

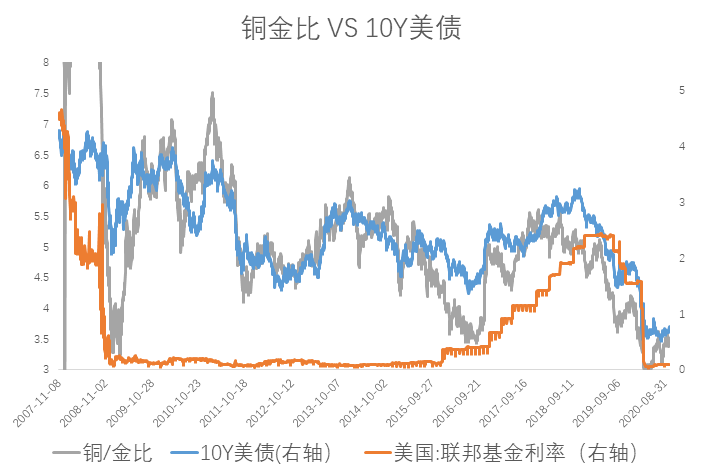

美债利率和铜/金比之间存在较为正向的关系。美国经济在2019年开始进入晚周期,美债利率不断下行,带动铜/金比不断下行。当疫情的外生冲击使得美国经济进入衰退后,美债利率直接降为0,从而铜价大跌,黄金大涨。当疫情逐渐得到控制,美债利率开始触底回升,黄金转为震荡,而铜价开始温和上行,铜金比也开始不断回升。

数据来源:Wind,中欧基金

回看2006-2009年的历史,此轮2017-2021年的降息周期已经结束。美债的期限利差开始回升,10Y美债可能会在2021年开始上升,而铜价将跟随利率的上升继续上行。

我们预计10Y美债上行,铜价上涨。

风险提示:基金有风险,投资需谨慎。本报告属于中欧基金管理有限公司所有,未经同意请勿引用或转载,其中的观点和预测仅代表当时观点,今后可能发生改变。

责任编辑:孙知兵

免责声明:本文仅代表作者个人观点,与太平洋财富网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

如有问题,请联系我们!

精彩推荐

- 136780亿元!全国税收目标圆满完成 比2...

- 1年期LPR报价保持不变 房贷利率开年维持平稳

- 2020年直播带货走红 新问题层出不穷

- 肯德基等“洋快餐”加码中式早餐市场 ...

- 看我国的货币政策,既不“大手大脚” ...

- 教育培训机构跑路 第三方机构加强预付...

- 宠物店扩张战打响 宠物店的好时代来临...

- 2020年主动权益类基金平均涨幅近60%,股...

- 国泰煤炭ETF联接C基金净值上涨1.93% 累...

- 房贷额度受控吃紧 银行信贷结构将调整

- 年缴200和年缴2000,养老保险每年缴纳的...

- 人民币兑欧元今天汇率(2021年1月20日)...

- 天齐锂业定增的阳谋 巨债压顶,天齐锂...

- 如果A股退市里面的股票怎么办?看看就知...

- A股港股冰火两重天,两市成交额破万亿

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心